法人とくに中小企業の経営者にとって、不慮の事故で突然亡くなったり、けがや病気などで働けなくなったりしてしまうなど、もしも自分に何かあったときのリスクは大きいものです。金融機関や取引先に不安を与える可能性も高く、もし後継者がいる場合でも後継者が事業を引き継いで経営を軌道に乗せるまで期間がかかることも予想されます。

企業経営のリスクの中でも、特に大きいリスクとなりうる「社長の身に何かあった場合」に備える経営者保険をご存じでしょうか。

今回は、中小企業の社長が備えるべき、経営者保険について

その役割や種類、選び方、保障額の計算方法を税理士が解説します。

■この記事の要約

経営者保険とは、社長が死亡した場合などの❝万が一❞に備える保険のこと。

保障だけでなく、貯蓄性のある保険もあります。

目的に沿った保険を活用することで経営リスクを回避しましょう。

■経営者保険とは?

法人保険ともいい、経営者・役員の”万が一”に備えて加入することを想定した生命保険のことです。

ここでは、法人が契約者となるケースを主に見ていきます。

法人向けの保険商品だけでなく、個人向けの保険商品の名義を法人として契約するケースも含みます。

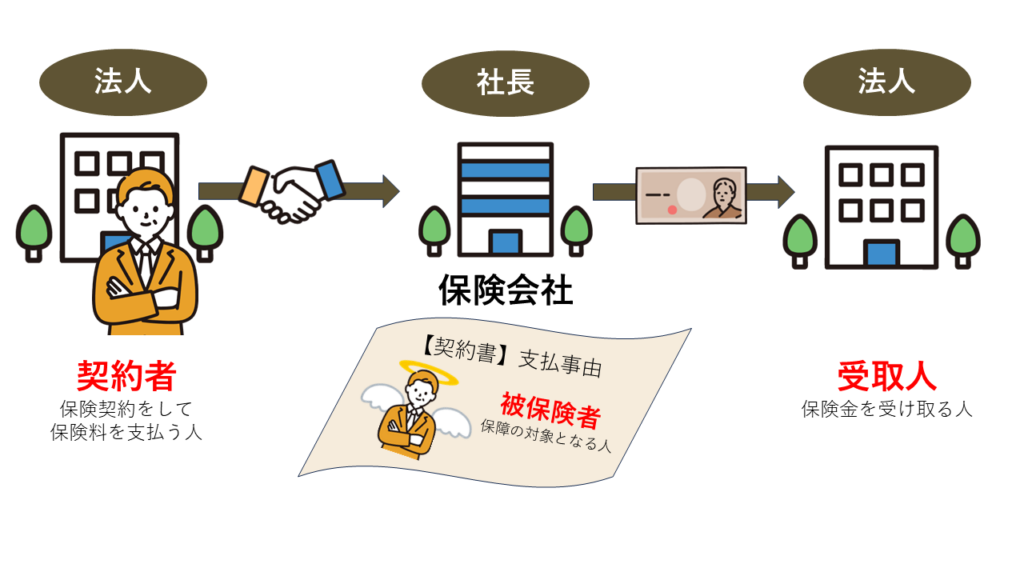

具体的には、契約者と保険料負担者を法人とし、被保険者を社長とします。

用語を理解しよう

| 契約者 | 保険会社と契約をする主体で、一般的に保険料を支払う人。 |

| 被保険者 | 保険契約の保障の対象となる人 |

| 受取人 | 保険金を受け取る人 |

個人の場合

よくある例として、「契約者・被保険者=夫」「受取人=妻」の場合を図にするとこちらです。

経営者保険の場合

経営者保険の場合、一般的には「契約者・受取人=法人」「被保険者=社長」となります。

関係図を示すとこちらになります。

受取人は法人が一般的

法人で契約する、社長を対象とした生命保険の場合、受取人は法人にしましょう。

法人を受取人にしておくことで、社長に何かあったときには法人に対して保険金が支払われます。

銀行から融資が下りなかった場合の当面の運転資金となったり、取引先から契約解除された場合の収入を補填する役割にもなります。

保険金の受取人は、社長の親族に設定することもできますが、特定の人物に対してのみ保険をかけている場合や特定の種類の保険は税務上「給与」として扱われるので得策ではありません。

■中小企業の社長に経営者保険が必須な理由

中小企業の社長にとって自分が思わぬ事故で働けなくなった場合の備えは必須です。

ここでは、万が一の場合にどのような経営リスクがあるか、保険で回避できるのかを解説します。

①事業継続のリスク

中小企業の場合、社長1人の信用で経営が成り立っていることも多いです。そのような場合に、社長が事業に携われなくなると例え後継者がいたとしても取引先や金融機関からの信用が落ちて資金繰りの面で経営が苦しくなる可能性があります。

具体的に言えば、

金融機関との「運転資金のため融資を受けたが通らない」ような事態や

取引先から「支払期限を通常時より短く設定される」「支払方法の指定(現金、事前振込など)」を要求されることなどです。

②退職金の資金リスク

経営者保険は退職金の貯蓄の役割にもなります。

一般的な退職金とは異なり、中小企業の社長は自己の退職金を自分で準備しなければなりません。準備を怠ると、会社経営を資金面で圧迫させることになり、事業承継をする際にも頭を抱えることとなります。

中小企業の社長が受け取る退職金は「勇退退職金」と「死亡退職金」です。

勇退退職金

社長などの役員が退任する際に、これまでの功労を労う意味で支払われる退職金で、存命の場合に受け取るもの。

勤続年数や功績に応じて金額を算定することが一般的。

死亡退職金

社長など役員が亡くなった場合に法人から親族に支払われる退職金のことで、弔慰金と呼ばれることもあります。

中小企業の社長を持つ遺族は、公的保障がすくないため生活費や子供が小さい時は教育資金などに充てることができます。

③事業承継・高額な相続税リスク

亡くなった社長が保有していた株式は、遺族に相続されます。

その場合、自社株式の評価額が思ったよりも高くなる場合があります。

相続する財産のほとんどが法人の株式だと、相続税の納税資金を工面する必要があります。

また、複数人相続する親族がいて、後継者が一人という場合は、後継者以外の親族から金銭を受け取ることで相続の公平性を保ちたいと要求されるかもしれません。

経営者保険に加入していれば、法人から親族へ死亡退職金を支払うことでこのような事態を防げます。

会社の後継者がスムーズに事業承継できるように準備することも経営者の務めと言えるでしょう。

■経営者保険の種類と特徴

では、社長の万が一の場合に備える保険としてどのような種類があるでしょうか。

中小企業の社長向けの保険は主に3種類です。

どのようなリスクに備えるべきかによって、どの種類の保険を選択するかは異なります。

それぞれの保険の特徴と目的を見ていきましょう。

短期的な貯蓄を目的とした生命保険:逓増定期保険

貯蓄を目的として生命保険に入る場合で、短期的なものの代表は逓増定期保険です。

逓増定期保険とは

逓増定期保険とは、保険加入期間中の保険料は一定で、死亡保険金額が加入当初の5倍まで段階的に増加していく保険です。解約返戻金があり、解約返戻率のピーク時期が早期に到来するため、保障を得ながら解約返戻金を利用して短期的な貯蓄をしたい社長に向いています。

保険契約を途中解約した場合に受け取れるお金のこと。

受け取れる解約返戻金が払込保険料の総額に対してどの程度占めるかを表す指標です。

この指標が保険加入期間中のピークに当たる時期のことをいいます。

解約返戻率 (%)の求め方

解約返戻金の額 ÷ 払込保険料総額 × 100

注意点として、解約返戻金のピークが短いためピーク時期を過ぎてしまうと解約返戻率が急激に低下します。

解約のタイミングをしっかり把握しましょう。

長期的な貯蓄:長期平準型定期保険、養老保険

貯蓄を目的として生命保険に入る場合で、長期的なものとして長期平準定期保険と養老保険があります。

長期平準型定期保険とは

長期平準型定期保険とは、定期保険の中でも保険期間が特に長く100歳近くまで保障が続くよう設定されている生命保険です。

保険料は一定のまま、社長の死亡リスクを長期にわたって保障できるのが特徴です。

また、保険商品の種類にもよりますが、解約返戻率が高く、ピーク時期が長いものも多く貯蓄性に長けています。

注意点としては、解約返戻率のピークを迎える時期が加入後10~30年程度に来るという特徴についてです。

早期に保険解約をすると、解約返戻金が少ないため支払った保険料に対して損失が出てしまう可能性が高いです。

長期平準型定期保険は、加入時期が長きにわたるのでキャッシュフローに影響を与えないか、無理のない範囲でかけることが重要です。

養老保険とは

養老保険は、死亡保障として死亡保険金、保険期間が満期になれば満期保険金が支払われる保険です。

死亡保険金と満期保険金は同額が支払われるので、リスク回避と貯蓄両方に優れている保険と言えます。

そのため、満期のタイミングで勇退予定の社長などに向いています。

ただし、養老保険は保険料が他の保険と比べて割高になっています。

死亡保障と満期どちらでも同額受け取ることができるため、割高な料金設定となっていることにご注意ください。

病気やケガの保障を目的とした保険:医療保険、がん保険、定期保険(生活障害保障、収入保障)

病気やケガに備えたい場合は、医療保険やがん保険がおすすめです。

また、死亡や高度障害状態だけでなく、特定の「生活障害」「介護」の状態になった場合にも保障の対象となる生活障害保障定期保険や、死亡・高度障害状態となったときに一時金または年金形式で保険金が受け取ることができる収入保障保険もあります。

掛け捨てタイプの保険が多いですが、中には解約返戻金が設定されているものもあります。

保障内容を手厚くして保険料を抑えたい場合には掛け捨てタイプ、保障だけでなく貯蓄もしたい場合は解約返戻金があるタイプを探すと良いでしょう。

適正な保障額の目安は?

経営者保険として社長が生命保険に加入する場合は、保障額はいくらに設定すればよいでしょうか。

万が一、社長が不在になったときに保険金額で資金繰りの問題をカバーできるような保障額が必要ですが、その法人の状況や事業によって必要な保障額はまちまちです。

ここでは、目安となる保障額の金額の計算をご紹介します。

月ごとの支出を整理する

毎月の必ず発生する費用を洗い出しましょう。

具体的なものでいうと、

- 事務所家賃

- 役員報酬、給与

- 水道光熱費、通信費

- 借入金の毎月の返済額、車両のローン返済額

- 毎月発生する仕入、消耗品などの購入費

などです。ざっくりでいいので、経常的に発生する費用の合計は覚えておくと良いですよ。

経営が安定するまでの月数

社長の不在に伴い、一時期経営が不安定になります。その期間がどの程度で落ち着くかを想像しましょう。

半年で落ち着く会社もあれば、1年を想定する会社もあります。

事業規模や取引先との関係、後継者がいるか、自己資金の割合などを考慮して決めましょう。

保障額=月ごとの支出×経営が安定するまでの月数

月ごとの支出と経営が安定するまでの月数が計算出来たら、あとはその金額×月数をすれば必要な保険金の保障額が算出されます。借入金の返済金額も足して算出すればさらに安心な保障額といえるでしょう。

■保険選びのポイント

今回は中小企業の社長が万が一のリスクに備えるための経営者保険について解説しました。

経営者保険には多くの種類があり、保険会社から話を聞いていると目的にそぐわないような保険商品を紹介されることもあります。

どのような目的で保険を利用したいのかをしっかり検討したうえで判断しましょう。

また、契約する際は保障内容と金額だけ見て加入するのではなく、下記にも注意して選びましょう。

特に中小企業の社長は、自身が働けなくなった場合のリスク回避は必須です!

必要のない保障などは排除して、自分自身に合った保険商品を選びたいですね。

■おおくぼ税理士事務所でのサポート

保険商品は多く選ぶのも大変です。

また、支払った保険料を経費計上してよいものか判断に迷われることも多いです。

この保険商品が自分に合っているかわからない、保険内容の詳細を要約してほしいなど

おおくぼ税理士事務所では一部の疑問点のみ聞くことができる税務に関するスポット相談も承っております。

下記よりご相談ください。