法人が経営者の不慮の不在リスクに備えるための生命保険。

生命保険を法人で契約するメリットは、経営者や役員に万が一があった場合だけでなく

経営陣には通常ない、一般社員にはある手厚い保障を受けることや将来のキャッシュを守り効率的に増やしていく方法でもありました。

ただし、生命保険の保険料は特に税法上の取り扱いに注意しなければありません。

この記事では、生命保険を法人契約する際の税務上の経理処理をわかりやすく解説します。

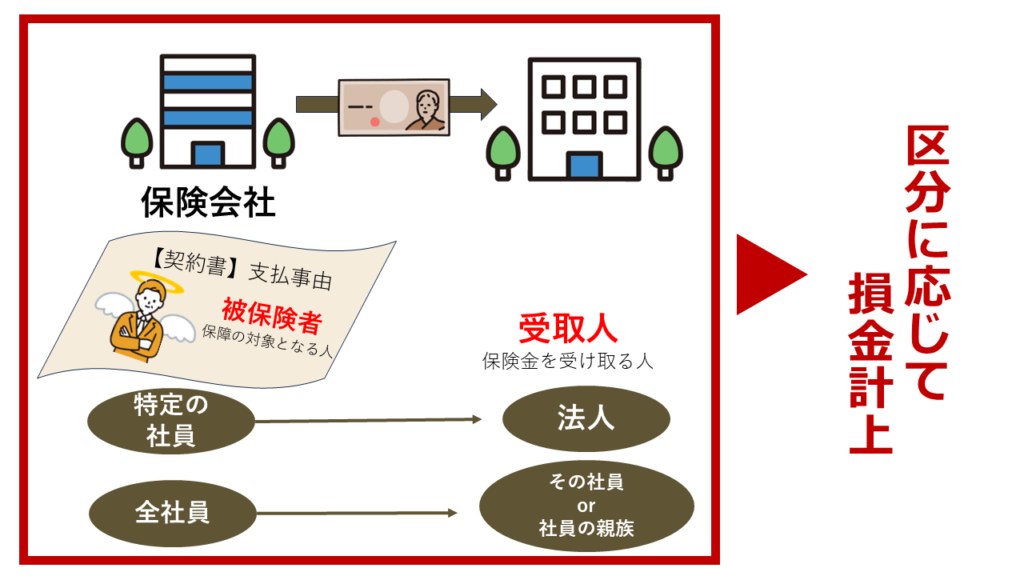

法人契約の際は、受取人に注意

生命保険を法人契約する際は、受取人を誰にするか注意しましょう。

一般的には法人契約の生命保険は受取人を「法人」とすることが多いです。

なぜなら、受取人を「被保険者自身」または「被保険者の親族」にすると、法人税法上の給与と取り扱われる場合があるからです。

法人税法上、損金として計上できる場合

例えば、「被保険者=社長」「受取人=法人」とした場合は、

法人税法上、次項目の区分に応じて損金計上することができます。

また、「被保険者=社員」「受取人=社員自身又はその社員の親族」とした場合でも、全社員を対象に福利厚生を目的として生命保険に加入するようなときも取り扱いは同じです。

法人税の税金を計算をするうえで、経費として税金額を減少させる性質のもの。

※わかりやすく説明するための当コラム内の解釈です。

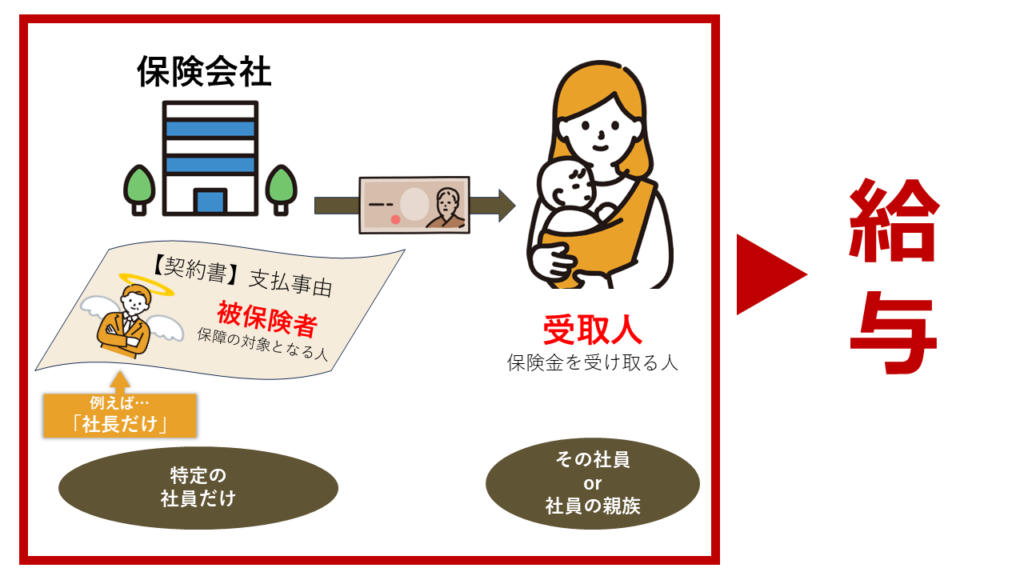

法人税法上、給与とされる場合

「被保険者=社員」「受取人=社員自身又はその社員の親族」とした場合でも、加入者が特定の社員のみである場合は給与として取り扱われます。

法人税法上の給与となるような生命保険契約は、その給与の性質により損金計上できるか否かが変わってきますので弊所ではお勧めしておりません。

定期保険の経理処理

今回は、特に定期保険についての経理処理を解説します。

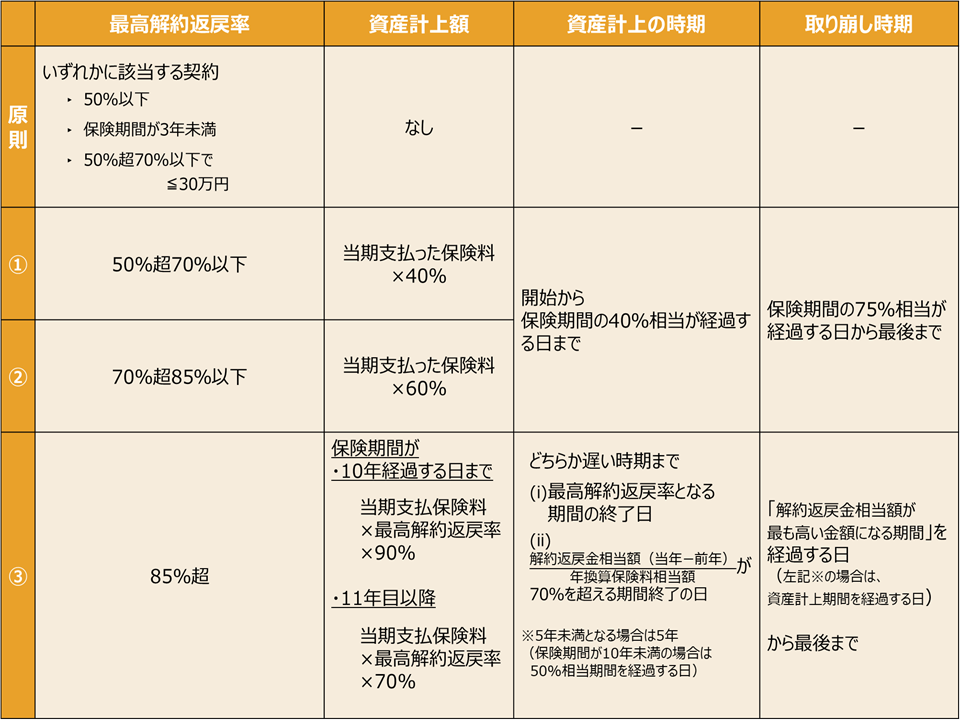

定期保険の4つの区分

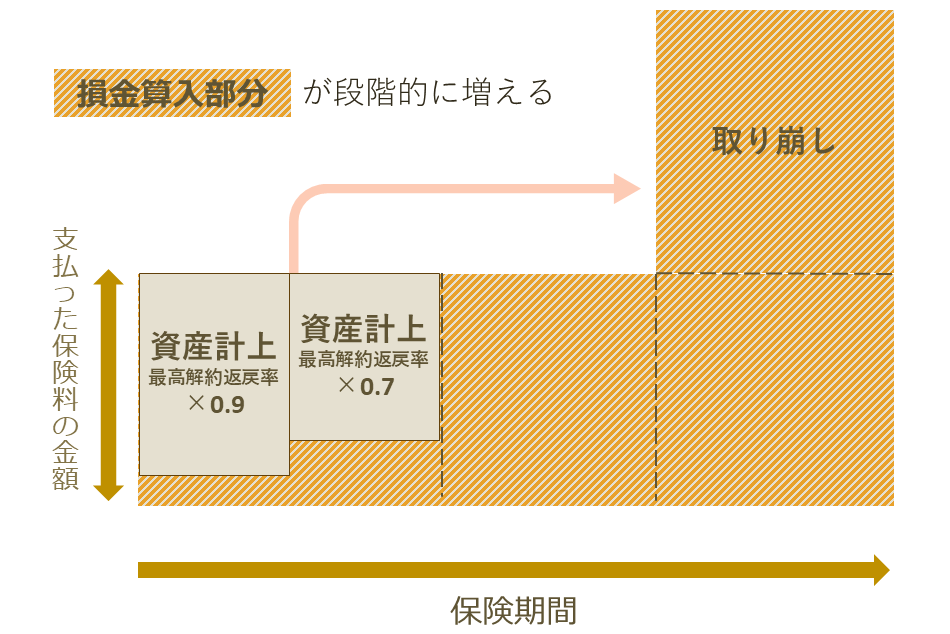

定期保険の保険料は、主に最高解約返戻率によって4つの区分に分かれて経理処理がされます。

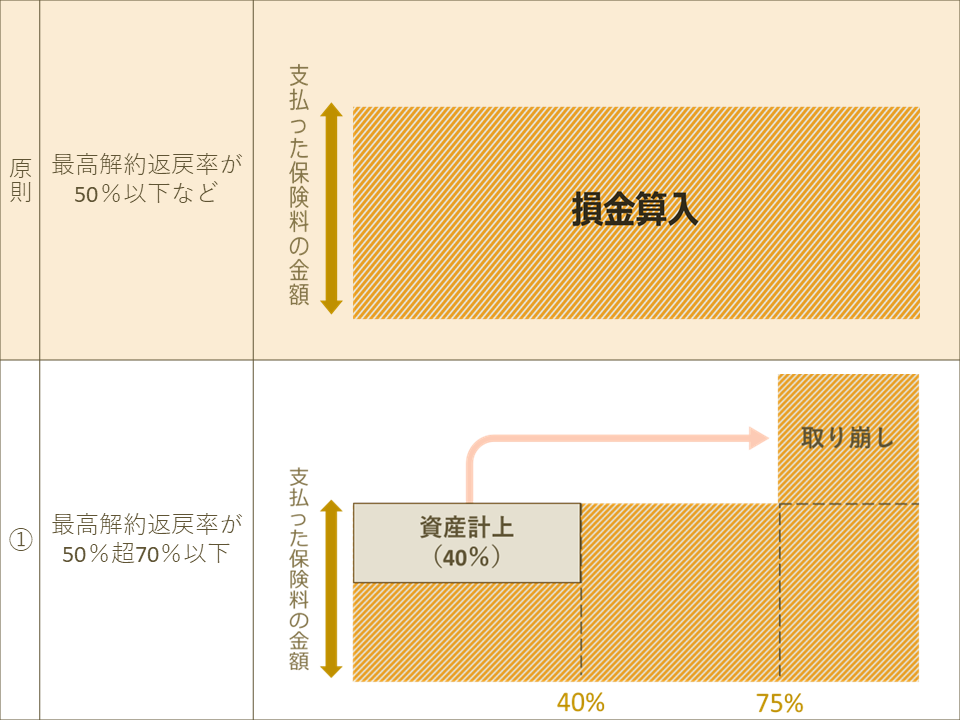

図解による損金算入時期と金額

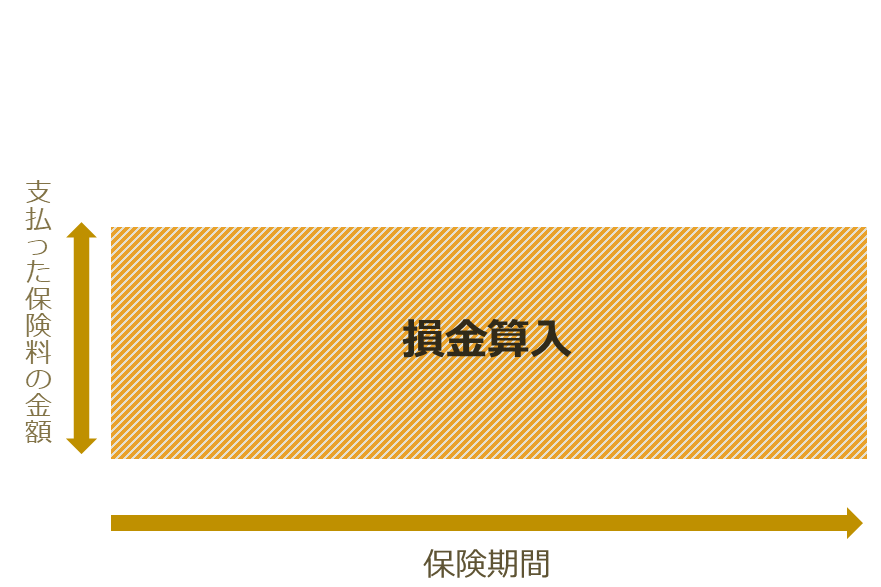

原則:最高返戻率が50%以下など

契約例

保険期間:10年 払込方法:年払い 保険料:10万円/年 最高解約返戻率:40%

全額損金算入(全期間)

契約例によれば、最高解約返戻率が50%以下なので、原則処理をします。

支払保険料の全額を損金として計上します。

| 借方 | 貸方 |

|---|---|

| 支払保険料 ¥100,000 | 預金 ¥100,000 |

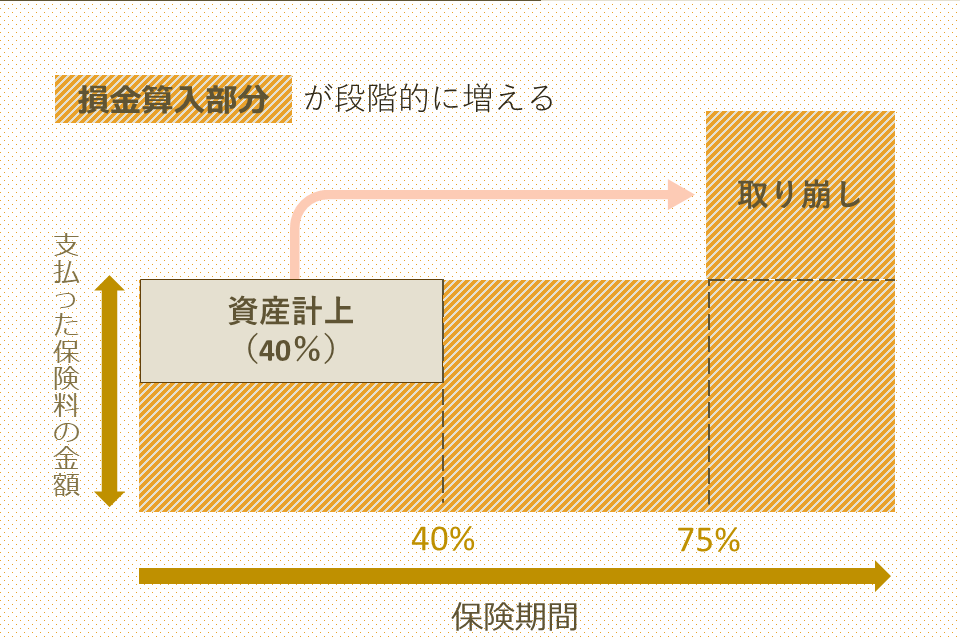

①:最高解約返戻率が50%超70%以下

契約例

保険期間:30年 払込方法:年払い 保険料:200万円/年 最高解約返戻率:56%

3つの期間に分けて計算していきます。

資産計上期間

契約例によれば、

資産計上期間:30年×40%=12年

資産計上金額(前払保険料):200万円×40%=80万円

損金計上金額(支払保険料):200万円×60%=120万円

| 借方 | 貸方 |

|---|---|

| 前払保険料 ¥800,000 支払保険料 ¥1,200,000 | 預金 ¥2,000,000 |

1~12年目までは上記のような経理処理となります。

全額損金算入期間

資産計上期間後、取崩期間が始まるまでは支払保険料の全額を損金に計上します。

取崩期間の開始:30年×75%=22年6か月→22年7か月目より取崩し。

| 借方 | 貸方 |

|---|---|

| 支払保険料 ¥2,000,000 | 預金 ¥2,000,000 |

13年目~22年6か月までは上記のような経理処理となります。

取崩期間

取崩期間中は、「実際に支払った保険料+資産計上している前払保険料を取崩期間で均等に割った金額」を損金計上します。

取崩期間:22年7か月~最後まで→90か月(7年6か月)

資産計上額(前払保険料総額):80万円×12年=960万円

取崩額(支払保険料へ振替):960万円÷90か月×12か月(事業年度の月数)=128万円

| 借方 | 貸方 |

|---|---|

| 支払保険料 ¥2,000,000 | 預金 ¥2,000,000 |

| 支払保険料 ¥1,280,000 | 前払保険料 ¥1,280,000 |

取崩期間中は実際に支払った保険料額(200万円)より多い金額が損金計上(328万円)されます。

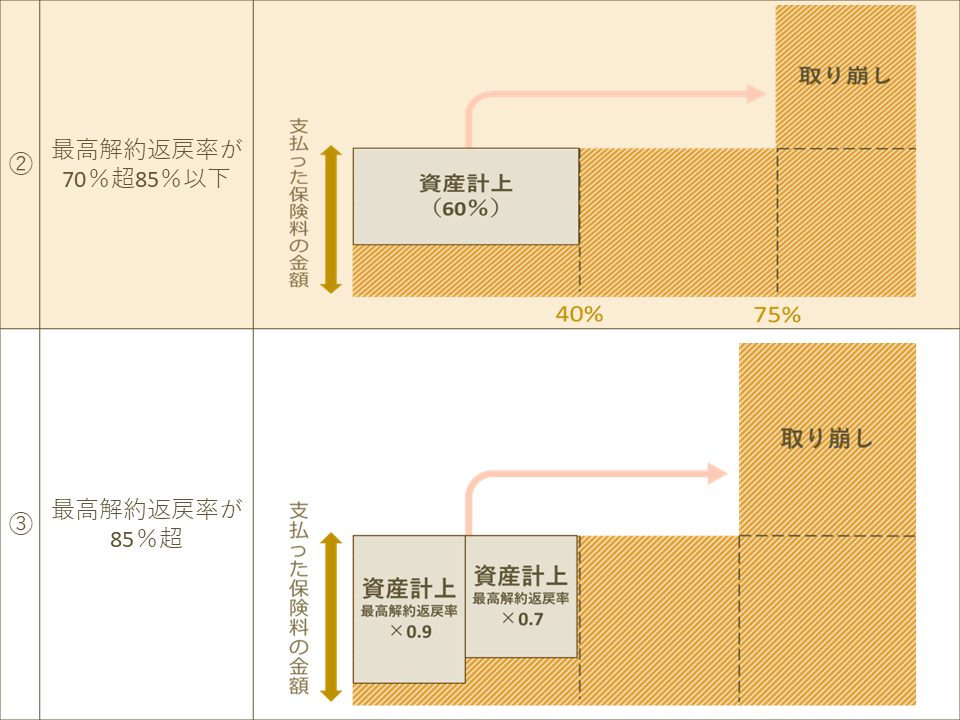

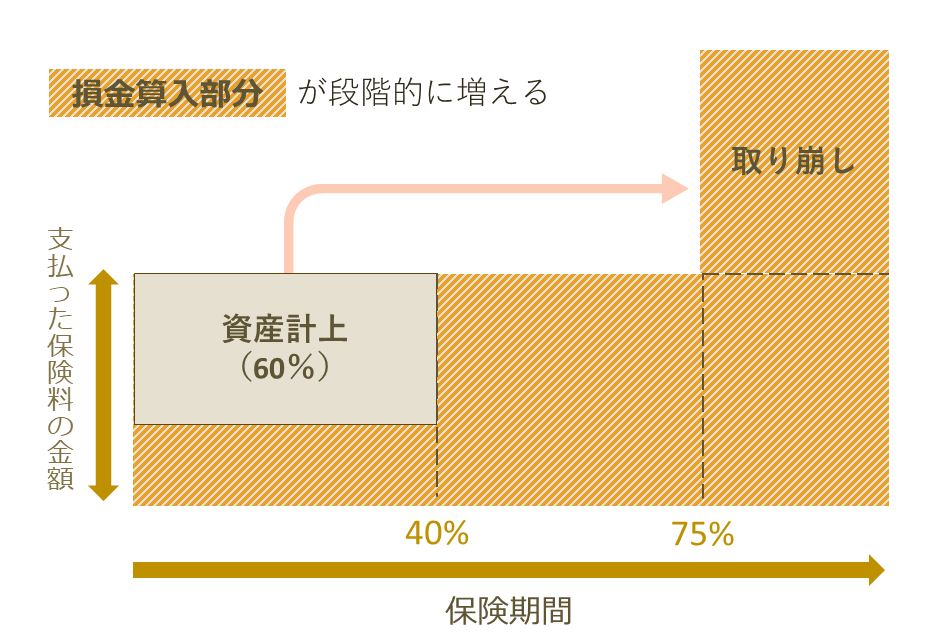

②:最高解約返戻率が70%超85%以下

①と同じ経理処理のため割愛いたします。

③:最高解約返戻率が85%超

契約例

保険期間:30年 払込方法:年払い 保険料:500万円/年 最高解約返戻率:95%(15年目)

解約返戻金の前年度差額が年間保険料の70%を超える期間終了の時期:13年目

最高解約返戻金額になる時期:20年目

4つの期間に分けて計算していきます。

どちらか遅い時期まで

(i)最高解約返戻率となる期間の終了日

(ii)(解約返戻金相当額(当年ー前年))/年換算保険料相当額が70%を超える期間終了の日

契約例によれば、

(i)15年目まで (ii)13年目まで となり、(i)の方が遅いので、15年目まで資産計上します。

資産計上期間は、「A:1~10年目まで B:11年目~15年目まで」です。

資産計上期間の判定が難しい・・・(ii)ってどういうこと?

年払い契約の保険契約でしたら

「解約返戻金相当額の前年度との差額」が「年間保険料の70%」を超える期間のうちは

資産計上してほしいですよってことですね。

資産計上期間A

契約例によれば、

資産計上期間:1~10年目まで

資産計上金額(前払保険料):500万円×最高解約返戻率95%×0.9=427.5万円

損金計上金額(支払保険料):500万円-427.5万円=72.5万円

| 借方 | 貸方 |

|---|---|

| 前払保険料 ¥4,275,000 支払保険料 ¥725,000 | 預金 ¥5,000,000 |

1~10年目までは上記のような経理処理となります。

資産計上期間B

契約例によれば、

資産計上期間:11年目~15年目まで

資産計上金額(前払保険料):500万円×最高解約返戻率95%×0.7=332.5万円

損金計上金額(支払保険料):500万円-332.5万円=167.5万円

| 借方 | 貸方 |

|---|---|

| 前払保険料 ¥3,325,000 支払保険料 ¥1,675,000 | 預金 ¥5,000,000 |

11~15年目までは上記のような経理処理となります。

全額損金算入期間

資産計上期間後、解約返戻金が最高額になるまでは支払保険料の全額を損金に計上します。

取崩期間の開始:21年目より取崩し。

| 借方 | 貸方 |

|---|---|

| 支払保険料 ¥5,000,000 | 預金 ¥5,000,000 |

16年目~20年目までは上記のような経理処理となります。

取崩期間

取崩期間中は、「実際に支払った保険料+資産計上している前払保険料を取崩期間で均等に割った金額」を損金計上します。

取崩期間:21年~最後まで→120か月(10年)

資産計上額(前払保険料総額):(427.5万円×10年)+(332.5万円×5年)=5937.5万円

取崩額(支払保険料へ振替):5937.5万円÷120か月×12か月(事業年度の月数)=593.75万円

| 借方 | 貸方 |

|---|---|

| 支払保険料 ¥5,000,000 | 預金 ¥5,000,000 |

| 支払保険料 ¥5,937,500 | 前払保険料 ¥5,937,500 |

取崩期間中は実際に支払った保険料額(500万円)より多い金額が損金計上(10,937.5万円)されます。

計算を簡便にするために、いずれも事業年度開始の日に保険を契約しているものとしています。

制度趣旨

どうして全額損金算入できないの?

一部の定期保険は、原則処理ではなく前項目で解説したような特殊な経理処理が必要になります。

経理担当者としては、全額損金に算入して処理を楽に済ませたいと思いますが、このような処理には適正な税金計算を担保し、公平性を保つために定められています。

保険料の原則的な考え方

保険期間が複数年となる定期保険や第三分野保険の保険料は、平準化されていることがほとんどです。

ですが、本来であれば、加齢のリスクと共に保険金額の支払事由発生のリスクが上がっていきますので、年々保険料の金額が上がっていくという料金形態の方が合理的と言えます。

保険料払込期間の後半に向かって保険料が高くなるのは、保険契約者にとって負担になります。

そこで、ほとんどの保険契約が

を保険期間のリスク上昇を見込んだうえで、払込期間中の保険料の平準化を行っているのです。

保険料支払いの初期にはリスクに見合った金額より多めの料金を支払って、後期の保険料に補填(前払い)されているというわけです。

平準化されている保険料は危険保険料と付加保険料のみで計算されていて掛け捨てのものなので

通常の場合は、”前払いしていても”全額損金として計上しても問題ありません。

生命保険の保険料の内訳のひとつで、死亡保険金の財源となる保険料のことを指します。

生命保険の保険料の内訳のひとつで、保険会社の事業費に充てられる保険料のことを指します。

よって、原則の処理によれば、期間の経過に応じて損金の額に算入することとしています。

一部の定期保険の特徴と性質

では、原則とは異なる特別な処理の対象となるような定期保険の特徴と性質を見ていきましょう。

対象となる定期保険のひとつに長期平準型定期保険があります。

長期平準型定期保険の特徴としては、下記です。

このように定期保険の中でも、特に

- 保険期間が長期にわたるもの

- 保険期間中に保険金額が逓増するもの

のような性質をもつものは、保険期間の初期に支払う保険料の中に含まれている「前払い」の金額が大きくなります。また、中途解約をした場合にその「前払い」の保険料が解約返戻金として手元に戻ってくるため掛け捨てではなく貯蓄の要素が強く表れています。

よって、原則通りに処理すると、適正な法人税の税金計算を行うにあたって影響が出てしまうため、特別な処理を要するということになります。

つまり、定期保険、第三分野保険の中でも特に

ような契約については、保険料の前払い部分を資産として計上して

実際の保険リスクと効果に見合った金額を法人税の計算上は計上していくことになります。

国税庁 基本通達9-3-5(定期保険及び第三分野保険に係る保険料)

https://www.nta.go.jp/law/joho-zeikaishaku/hojin/200628/pdf/01-1.pdf

まとめ

法人契約した定期保険の経理処理について解説しました。

定期保険の中でも特別な処理を要するような保険を契約した場合は、要件の整理と計算方法の理解が大切です。

保険の税務は難解なため、わからない場合は税理士等の専門家に相談しましょう。

おおくぼ税理士事務所でのサポート

おおくぼ税理士事務所では一部の疑問点のみ聞くことができる税務に関するスポット相談も承っております。

下記よりご相談ください。